Dono de frases marcantes e retornos sobre investimentos grandiosos, creio que você já deva conhecer um dos homens mais ricos do planeta, Warren E. Buffett.

Para você que ainda não o conhece, aqui vai um pequeno resumo da trajetória de sucessos e erros do maior investidor de todos os tempos.

Buffett – O oráculo de Omaha

Nascido em Omaha, Estados Unidos, em 1930, Warren Buffett fez uma fortuna de aproximadamente US$ 68 bilhões, sendo o único entre os 20 primeiros colocados, segundo o ranking da revista Forbes de 2020, que conquistou esse feito através de sua atuação no mundo dos investimentos.

Em 1956, ele fundou a Buffett Partnership Ltda, com objetivo de ajudar amigos e familiares a investirem seus patrimônios. Seus primeiros sócios foram sua mãe, sua irmã, sua tia, seu sogro, um colega de faculdade e seu advogado, que posteriormente, juntos com os demais, levantaram um montante de US$ 105.100.

Fatos curiosos são que o próprio Buffet investiu apenas US$ 100 no negócio, além do mais, ele não cobrava taxa de administração e até mesmo aceitava absorver um percentual de eventuais perdas.

Anos depois, a Buffett Partnerships Ltda. havia crescido ainda mais, alcançando US$ 104 milhões, onde por mais de uma década, conquistou retorno líquido médio anual de 24,5%, ante 7,4% do benchmark do mercado norte-americano. Porém, em 1968, Buffett fechou a sociedade, neste momento seu patrimônio pessoal já estava em torno US$ 25 milhões.

Em 1969 ele adquiriu um novo negócio, a Berkshire Hathaway Inc, empresa do setor têxtil. Nesta época ele buscava identificar empresas que estavam em grandes dificuldades, mas que ainda podiam dar a ‘última tragada’, resultando em lucro. Em negociação verbal com o presidente da Berkshire, Buffett acertou a venda de seus papéis ao preço de US$ 11,50 por ação.

Entretanto, o presidente da companhia alterou sua oferta para US$ 11,375, o que enfureceu Buffett, que prontamente recusou a oferta e trabalhou arduamente para comprar quantas ações da Berkshire fosse possível, a fim de assumir o controle da empresa e demitir seu presidente por ter mudado o acordo inicial, e assim o fez.

Em 1985 da antiga BRK, só sobrou o nome, com fechamento total da fábrica de tecidos. Buffett revertia todo o caixa gerado na empresa para investimentos em companhias com vantagem competitiva, com isso, pouco a pouco a Berkshire deixou de ser uma companhia têxtil para se transformar em uma holding de investimentos.

Todo mundo erra

A genialidade de Warren Buffett é, sem dúvida, indiscutível. No entanto, mesmo com seu excelente histórico de acertos, ele também já errou.

Segundo o próprio, seu principal grande erro foi a aquisição da Berkshire Hathaway, quando a empresa se mostrava um terrível investimento e sua parte têxtil foi fechada, isso lhe custou uma oportunidade de mais de US$ 200 bilhões, por ter interrompido o acúmulo de juros compostos.

Outro erro citado por Buffett, diz respeito ao seu investimento de US$ 2 bilhões em uma companhia texana. O investimento não foi bem-sucedido e em 2013 as perdas já estavam em US$ 837 milhões.

O investidor reconheceu o mau investimento e se culpou por não consultar seu parceiro Charlie Munger antes fazer o investimento. Segundo ele, Munger teria o alertado dos riscos e muito provavelmente era desistiria do negócio.

O mundo mudou?

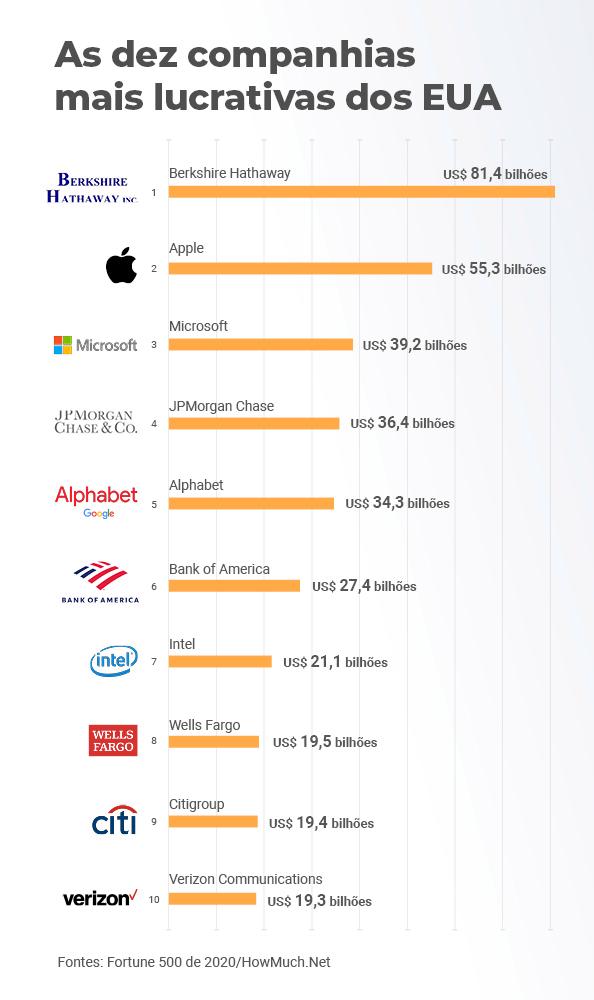

Não podemos negar que a Berkshire Hathaway é segunda empresa mais lucrativa da história, perdendo apenas para a Saudi Aramco, petrolífera estatal Saudita. Todo o seu resultado pode ser refletido em suas estratégias consistentes de investimento, com atenção as tendências e oportunidades.

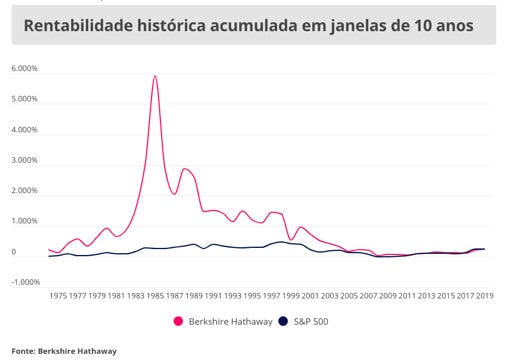

Para se ter uma ideia, quem tivesse investido US$ 1,00 na Berkshire e US$ 1,00 no S&P 500 no início de 1965, teria, ao final de 2019, US$ 27.373 e US$ 196, respectivamente.

Mas nem tudo são flores, conforme podemos notar no gráfico abaixo, percebemos que os maiores ganhos em relação ao S&P 500 aconteceram até a década de 1990. Nos dias atuais a performance da Berkshire se aproxima do S&P 500, ficando até mesmo um pouco inferior de 2009 para cá.

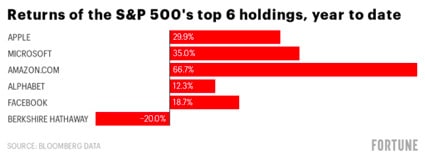

A Berkshire Hathaway é umas das empresas que mais perdeu valor no S&P 500 em 2020, um dos maiores motivos para esse resultado foram às mudanças provocadas pela Covid-19, que impactaram principalmente em seus ativos no setor de aviação e nos bancos.

Inclusive em sua reunião anual com os acionistas, Buffett reconheceu seu erro em investir US$ 4 bilhões nas áreas United, American, Delta e Southwest, para ele ainda há dúvidas se as pessoas vão voltar a voar tanto nos próximos dois ou três anos após a pandemia.

Consciência é o nome do jogo

“Regra número 1: Nunca perca dinheiro;

Regra número 2: Não se esqueça a regra número 1.” – Warren Buffett.

Teria Warren, aos seus 89 anos, desconsiderado suas próprias regras? O investidor chegou a perder US$ 50 bi no 1º tri de 2020. O próprio Buffett já havia afirmado que se a performance da Berkshire não superasse o S&P 500, não faria sentido os investidores precisarem dele e do resto de seus colaboradores.

Retornos das 6 principais participações do S&P 500, no acumulado do ano

É provável que muitos investidores tenham superado facilmente os retornos atuais de Buffett, talvez pensem em por que comprar ações da Berkshire se naturalmente seus resultados são melhores?

Mas se por acaso você pensa desse modo, lamento dizer que você está errado, ele não é o maior investidor de todos os tempos sem um motivo plausível, ele criou a consistência ao longo dos anos, se diferenciando da grande parte dos investidores que vencem esporadicamente o mercado, em movimentos que envolvem mais sorte do que técnica.

Conclusão

Todos querem ficar ricos rápido. Quem não quer?

Mas primeiramente é preciso entender não controlar os riscos que podem resultar em perda significativa de capital, o que pode te tirar permanentemente do jogo. Buffett já nos provou que não é preciso acertar todas, mas encontrar por empresas rentáveis de baixo risco.

Com US$ 146,6 bilhões em caixa, rendendo próximo de 0% ao ano, devido aos cortes de juros realizados pelo Fed (Banco central Americano), Buffett não espera ‘ter sorte’ com o dinheiro dos seus investidores, o que mostra transparência e integridade, mesmo após um ano difícil.

Buffett ressalta que é mais interessante empregar energia e inteligência para avaliar negócios de qualidade, uma vez que são eles que possuem as melhores chances de dar certo, ao invés de tentar extrair retornos de negócios que estão na luta pela sobrevivência.