A maioria dos investidores acredita que é mais fácil errar em grupo do que sozinho, isso porque ouvir que todos estão ganhando dinheiro no mercado, faz com que você se sinta para trás. As pessoas tendem a apresentar o mesmo comportamento, mantendo esse ciclo intacto ao longo dos anos.

Voltemos aos tempos de 2007, quando a formação dos gênios da bolsa de valores seguia na mesma velocidade de uma linha de produção fordista.

Seus vizinhos, seus amigos, até o jornaleiro que você religiosamente passava todos os dias, estavam ganhando dinheiro na bolsa de valores, enquanto seus investimentos mal saíam do lugar. Você passa a acreditar que é o único que não consegue observar a assertividade desses investimentos e que sua estratégia não funciona.

Se lá no passado o vislumbre de um eterno Bull Market, onde qualquer coisa que se comprava se multiplicava por várias vezes, fez com que você mudasse todas as suas posições, significa que você foi vítima dele. Para você caro leitor, que passa pelos mesmos sintomas no dia de hoje, cuidado, o futuro é responsável por te trazer a conta.

Túnel do tempo

Criado pelo ex-bilionário Eike Batista, visionário no mundo dos negócios, o Grupo EBX estruturou 6 companhias que abriram seu capital, no período entre 2004 e 2012, com elevados padrões de governança corporativa, sendo elas: OGX (petróleo), MPX (energia), LLX (logística), MMX (mineração), OSX (indústria naval offshore) e CCX (mineração de carvão).

Tais empreendimentos alcançavam a marca de US$ 15,7 bilhões em investimentos entre 2011 e 2012, com geração de 20 mil postos de trabalho e promessa de investimento de US$ 50 bilhões para os próximos 10 anos.

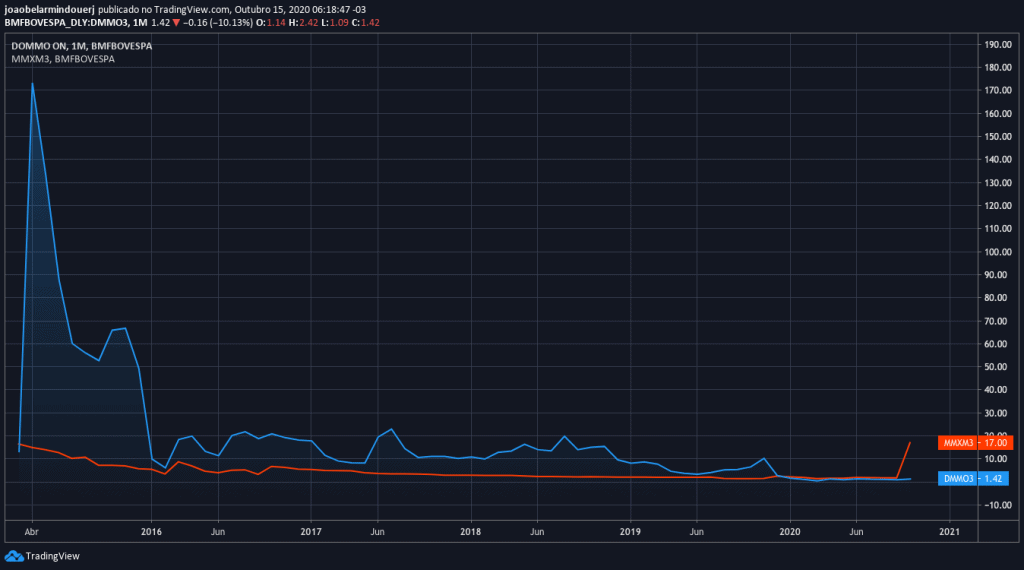

Foi quase impossível aos investidores não ficar em êxtase com as oportunidades que o grupo X traria. As ações da MMX estrearam na Bolsa em 2006, chegando a valer mais de R$ 2 mil em 2008, no auge da euforia do mercado, em meio a grandes projeções de produção de minério de ferro e aço.

Na época, a empresa estava em todos os jornais e era recomendada por todos os analistas, estava descontada demais, diziam. Era a oportunidade de ganhar dinheiro mais fácil da bolsa brasileira.

Não podemos nos esquecer da OGX, empresa que entrou na Bolsa em abril de 2008. Ela vinha com a promessa de se tornar uma ‘mini Petrobras’, a partir da expectativa de bilhões de barris de petróleo localizados na Bacia de Campos e de Santos.

Tudo isso fez com que Eike Batista não obtivesse dificuldades em capitalizar as empresas, às custas de endividamentos. Ou seja, caso fosse necessário financiar as atividades, títulos de dívida eram emitidos.

A combinação de altas expectativas com alta alavancagem, juntamente com falta no cumprimento de contratos, levou ambas as empresas para o regime de recuperação judicial, com dívidas bilionárias. Além disso, o empresário Eike Batista foi condenado por corrupção e manipulação de mercado, fatos que culminaram na sua prisão em 2019.

O sonho se desfez, os investidores observaram seus papéis virarem pó, resultando em uma perda -99,5% do capital investido.

FASE DE MUDANÇAS

Na tentativa de se renovar e deixar os escândalos relacionados ao principal controlador no passado, grande parte das empresas do grupo sofreram mudanças. Destaco aqui duas empresas que tiveram rumos diferentes.

A OGX foi comprada pela Dommo Energia S.A (DMMO3) no início de 2019. E, pelo visto, não foi uma aquisição bem-sucedida, a empresa possui alta alavancagem, patrimônio líquido negativo e pouca previsibilidade de geração de caixa. Em seus últimos resultados reportou prejuízo de 8,7 vezes maior em comparação com o período de 2019, além disso o Ebitda da foi negativo e a receita caiu 7,3%.

Já a antiga MPX se tornou ENEVA, após resolver sua recuperação judicial e passar por uma extensa reestruturação financeira, a empresa vem conquistando seu espaço entre as gestoras de fundos de ações e multimercados.

Em seus últimos resultados a companhia apresentou EBITDA (Lucro antes de dividendos e impostos) em consonância com o do 2T19, o que demonstra resiliência em seu modelo de negócio, mesmo com a COVID-19.

Além disso, apresentou alta de 443,4% no lucro líquido em relação ao mesmo trimestre do ano anterior, consequência da redução de custos de dívida e alongamento dos prazos.

De volta ao jogo?

Para aqueles que investiram R$ 1 mil no início do mês de outubro na ação da mineradora MMX (MMXM3) teriam ao fim do pregão da quinta-feira (8), R$ 6,2 mil na carteira.

Dez anos atrás, o salto de 1920% nas ações não seria totalmente estranho para seus investidores, afinal o papel da companhia era um dos queridinhos da bolsa de valores. Além disso, a OSX, cresceu 153%. O que explicaria esse movimento? O ex-bilionário estaria de volta?

A reviravolta que envolve a MMX se dá pela iniciativa da empresa em protocolar na Justiça um pedido para retomar o controle de uma antiga mina localizada em Corumbá (MS), que se não se encontra em funcionamento atualmente. Caso o pleito seja aprovado, poderia dar impulso para a retomada da companhia, que se encontra em recuperação judicial há quatro anos.

A notícia foi suficiente para despertar os vendedores de sonhos e começar a especulação a respeito da companhia, o que levou os preços do ativo subirem de forma astronômica, puxando junto a OSX (indústria naval offshore), onde seu fundador, Eike Batista, ainda tem participação.

Após seu cárcere, Eike luta para poder alterar a composição dos conselhos da OSX e MMX, na condição de principal acionista, com objetivo de colocar pessoas de sua confiança em assentos principais.

Todavia, o fato que talvez o investidor não saiba é que a MMX tem falência decretada em 2019 pelo Tribunal de Justiça do Rio de Janeiro, contudo, o processo permanece parado por conta de recursos judiciais. Ou seja, recentes as altas são frutos de puras especulações, atualmente a empresa não possui operação, muito menos receita.

A euforia dura pouco

Após a euforia passar, as ações de MMX e OSX sofreram fortes quedas, ao que parece o mercado entendeu que não basta apenas contar uma história bonita, é necessário ter fundamentos, resultados e consciência.

É importante frisar que investir em ações é significa adquirir boas empresas, pensar a longo prazo e não ter perda permanente de capital. Aos meus prezados leitores, não caiam na tentação de olhar a grama do vizinho e achar que ela é mais verde do que a sua, foque na sua estratégia e tenha paciência.

Conclusão

Ao que tudo indica, a memória do investidor brasileiro funciona que nem voto eleitoral, ao final de quatro anos é apagada. Por essa razão deixo aqui uma valiosa lição que aprendi com Benjamin Graham, pai do Value Investing, sobre não cair na tentação de seguir ilusões e a não buscar promessas de dinheiro rápido.

Ou seja, nunca invista em promessas de PowerPoint com estimativas ilusórias, somente em empresas que já geram lucros consistentes, entenda o que acontece nas empresas e pague por resultados concretos.