O ano de 2020 sem sombra de dúvidas acabou sendo um ano repleto de desafios ligados a diversos setores da economia. Entre eles, o setor bancário. Alguns fatores foram fundamentais para que os bancos tivessem um ano complicado, embora o preço de suas ações tiveram uma recuperação relevante no final do ano.

Um cenário de juros baixos, na verdade, os menores da história do Brasil, atrelado a proibição do Conselho Monetário Nacional de que os bancos distribuíssem dividendos durante o ano, fez com que muitos deixassem de investir em ações do setor bancário.

Com a crise da pandemia, os bancos acabaram assumindo um papel importante também na questão social, uma vez que foram através deles que se conseguiu alavancar a liquidez na economia nesse momento, de modo a trazer um alívio um pouco maior a essa falta de circulação da moeda brasileira.

O histórico dos bancos no Brasil

Os bancos brasileiros, por sua vez, acabam apresentando um desenvolvimento bastante interessante, competindo inclusive com outros bancos do cenário mundial. Ao longo da história, se levarmos em conta o ROE dos bancos, vemos que eles foram historicamente bastante lucrativos por aqui.

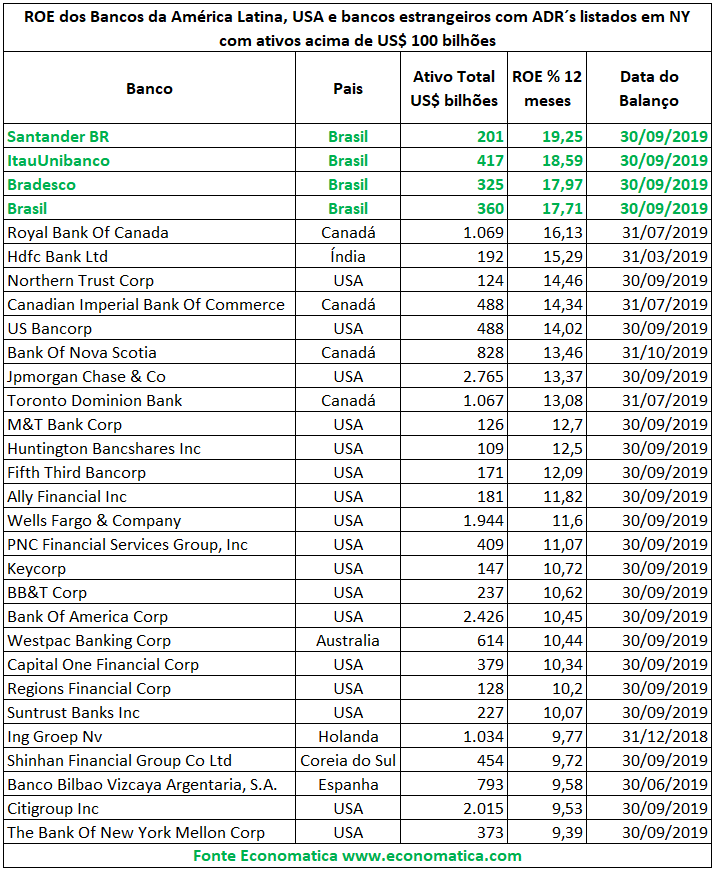

Segundo um levantamento de dados feito pelo Economatica, os bancos brasileiros até o final do 3º trimestre de 2019, têm a maior rentabilidade sobre patrimônio entre bancos com ativos acima de US$100 bilhões.

Esses dados podem ser vistos na tabela a seguir:

Mudanças na economia e na concorrência podem dificultar a vida dos bancos

Entretanto, apesar desse histórico de sucesso, a baixa histórica dos juros, que por sua vez, deve permanecer em patamares parecidos ao longo do tempo no cenário brasileiro, pode colocar esse desempenho dos bancos em jogo daqui para frente, isso pensando num cenário mais a longo prazo.

Sabemos que mesmo conseguindo fontes diferentes de lucro, os bancos têm esse sucesso principalmente vivendo a base de juros mais altos, que sempre foram de costume até então no Brasil, pelo menos em comparação com o cenário que temos agora.

Obviamente que em empréstimos que os bancos realizam, os juros colocados não necessariamente estarão em conformidade com a taxa básica de juros, que é a SELIC, porém ela serve de referencial para as demais.

Sendo assim, em momentos de uma tendência de SELIC mais baixa que a média histórica brasileira, os juros dos empréstimos também tendem a serem menores que os demais que eram vistos no passado. O lucro através dessa fonte principal dos bancos acaba então diminuindo.

Outro fator muito importante que afetará a lucratividade dos bancos é a chegada do PIX neste ano de 2020. Embora o lucro dos bancos não venha majoritariamente das taxas de transações bancárias que eram cobradas, esta fazia parte de uma parcela importante desta renda.

Leia também:

PIX: o que muda para o futuro dos bancos?

O PIX, por sua vez, tende a ser a substituição dessas formas de pagamento e transferências que eles conseguiam obter algum tipo de lucro em cima, através de taxas de TED, DOC ou até mesmo em boleto.

O fato é que além de tudo isso, os bancos acabam ameaçados pela ascensão das fintechs e bancos digitais, que tem atraído cada vez mais atenção dos consumidores, já que promovem uma alternativa totalmente diferente em relação ao sistema bancário tradicional.

Com isso, termina a necessidade de locomoção do cliente até uma agência bancária para resolução de problemas, ao passo que as tarifas que anteriormente eram cobradas nestes “bancões” acabam sendo quase inexistentes nos bancos digitais.

O oligopólio dos grandes bancos no Brasil, no qual tem 80% do sistema bancário ocupado por Santander, Bradesco, Itaú e Banco do Brasil, podem ter a longo prazo um cenário não tão favorável, sendo necessário então, que eles possam se reinventar e se adaptar a essa nova era que está por vir neste setor.

Não obstante, o Banco do Brasil (BBAS3) está passando nesse momento por uma reformulação, reavaliando sua presença física, com a desativação de centenas de unidades pelo Brasil. Isso deve gerar uma economia, em termos líquidos, em torno de R$353 milhões ainda em 2021 para o banco.

Ontem, 11 de janeiro de 2021, o Banco do Brasil anunciou seu terceiro Programa de Desligamento Voluntário (PDV) em um período de seis anos. Com esse programa, o banco visa conseguir a adesão de até 5 mil do total de mais de 92,1 mil funcionários.

A ideia é que isso representaria uma redução de 5,4% do quadro de pessoal da instituição presente hoje, o que faria o banco gerar uma economia em torno de R$3 bilhões até o ano de 2025, segundo estimativas feitas pelo próprio banco, mesmo em caso de não haver uma adesão total que o banco espera do programa.

Medidas como essa deverão ser comuns futuramente inclusive nos outros grandes bancos do cenário brasileiro, através de uma busca por uma maior eficiência com menos recursos utilizados.

O pagamento de dividendos dos bancos em 2021

Mesmo com esta perspectiva não tão favorável ao setor bancário a longo prazo, o ano de 2021 está sendo cotado por muitos como “o ano dos bancos”, por conta de diversos fatores que dão esse otimismo para um curto/médio prazo.

Entre esses fatores, está, por exemplo, a volta do pagamento de dividendos em 2021, após a paralisação que já citamos, colocada pela CMN em 2020. Com isso, a expectativa de muitos investidores é que o pagamento desses dividendos deve ser feito de forma retroativa.

Sendo assim, embora nada esteja certo para isso, a perspectiva que se tem é que o pagamento desses dividendos, em suas mais variadas formas, deve ser ainda mais explorado e voltar com tudo neste ano, até pela política dos bancos para o pagamento desses dividendos, que aumentam essa expectativa.

Outro fator que coopera para isso é que o próprio Conselho Monetário Nacional (CMN) anunciou no dia 23 de dezembro do ano passado uma flexibilização nas regras sobre distribuição dos resultados que foram obtidos em 2020 das instituições financeiras.

A partir de então, estas terão a possibilidade de distribuir seus resultados, inclusive sob a forma de antecipação, que pode ser ainda maior em relação aos valores de 30% do lucro líquido ou até mesmo relativo ao montante que é equivalente ao dividendo mínimo, que por sua vez, é obrigatório constante de seu estatuto.

Mas nem só dividendos vivem os acionistas de bancos

Apesar da perspectiva favorável ao pagamento de dividendos dos bancos em 2021, sabemos que nada disso adiantaria, se a possibilidade de desvalorização das ações dessas instituições acabasse engolindo esses proventos.

Apesar da recuperação acentuada nos preços de suas ações em dezembro de 2020, alguns especialistas esperam ainda uma valorização muito interessante para 2021.

A carteira montada pelos analistas do Banco Inter, por exemplo, apontam uma preferência em algumas ações de bancos, do total de 20 empresas que escolheram para o ano, inclusive colocando-os no topo dessas prioridades.

A perspectiva para o Bradesco, dos papéis de código BBDC4, é que com uma boa estratégia de digitalização, associado ao Next e também a Ágora, juntamente com uma forte atuação na área de seguros, que é, por sua vez, bem protegida por barreiras regulatórias, o banco acaba assumindo posição importante nesta carteira.

Ainda na visão dos analistas do Inter, o Banco do Brasil apresenta em seu papel ainda um desconto excessivo, ao passo que apresenta agora bons requisitos de valorização, que incluem a parceria com o UBS e também os fatores ligados à digitalização, que é muito importante para o cenário atual.

Essa mesma visão também está presente na avaliação dos analistas do Credit Suisse, no qual apontam que “Na nossa visão, o desconto do Banco do Brasil é excessivo e não é justificado pelos fundamentos”.

Essa visão é considerada mesmo após uma alta das cotações em dezembro, no qual, segundo estes mesmos analistas, a tendência de alta deve seguir em continuidade frente ao cenário de recuperação da economia.

Além disso, se aponta uma expectativa de alta com a chegada de vacinas contra o coronavírus, e também de melhorias no lucro em 2021 dessas instituições e também no valuation, que por sua vez, é considerado abaixo dos níveis pré-pandêmicos.

Na visão de analistas da XP, o Banco do Brasil também aparece forte nas preferências para 2021, mas mantém a recomendação do Santander neutra, considerando um pouco mais cara que as demais possibilidades.

Para o Morgan, a visão acaba sendo um pouco diferente, e ao contrário dos nomes citados pelo Credit e XP, os nomes que estão mais dentro de sua preferência e de boas expectativas para 2021 são os bancos Itaú e Bradesco. De forma geral, os analistas acabam concordando em sua maioria em uma boa perspectiva no setor bancário este ano.

Conclusão

O ano de 2020 acabou sendo difícil para os bancos, que por sua vez, tiveram que se reestruturar frente aos problemas causados pela pandemia. Entre os “bancões”, o Bradesco acabou sendo um dos mais agressivos em relação a mudanças estruturais no ano passado.

O mesmo fechou até setembro cerca de 772 agências e o Itaú acabou fechando 203 no mesmo período, considerando os últimos 12 meses até o final desta contagem (em setembro).

Essa tendência nos cortes de custos, digitalização e desenvolvimento de suas tecnologias, estão atrelados justamente a esta perspectiva não tão favorável aos bancos no longo prazo como citamos aqui, mas que podem ser uma alternativa de bons investimentos aos seus acionistas em 2021.

O fato é que a possibilidade de aumento da concorrência com a ascensão de bancos digitais, fez com que o oligopólio de bancos no Brasil pensasse em novas estratégias, para que assim, continuem sendo ativos que brilhem aos olhos de investidores e continuem se sustentando a longo prazo de forma bastante lucrativa.