Você conseguiu guardar dinheiro no fim do mês, mas não sabe como investir? Ou pior, você investe tudo na poupança? Recomendo conhecer um pouco sobre títulos de Renda Fixa. Esses títulos são tão seguros quanto investir na poupança e entregam uma rentabilidade muito melhor.

Se você quer cuidar melhor do seu dinheiro e aproveitar o poder dos juros compostos, precisa conhecer o que são esses títulos, como funcionam e como investir. Aplicar na poupança é como deixar dinheiro debaixo do colchão. O seu dinheiro vai desvalorizar com o tempo e o seu poder de compra no futuro será muito menor.

O que são títulos de Renda Fixa?

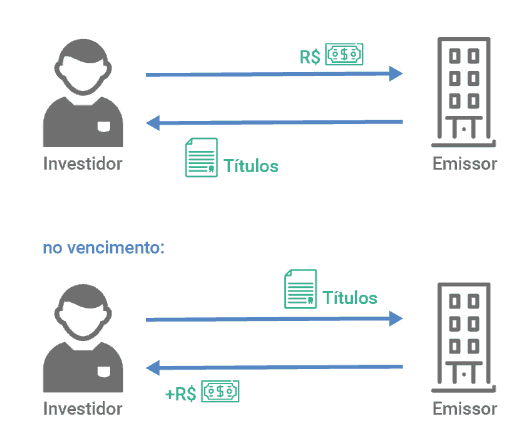

A Renda Fixa é um investimento no qual você empresta dinheiro para bancos ou governos e recebe um título que te pagará juros mensais, ou semestrais. Por ser um empréstimo de baixo risco, a remuneração do seu empréstimo será feita com base em algum índice da economia, geralmente a taxa de juros básica (Selic) ou no IPCA (inflação).

A dinâmica da Renda Fixa pode ser vista abaixo. A imagem mostra o funcionamento do Tesouro Direto, que é o investimento de Renda Fixa mais popular no Brasil, principalmente por conta do baixo risco. Você empresta dinheiro para o governo e ele te dá um título de dívida + juros.

Geralmente, os governos emitem dívidas para financiar suas atividades, programas sociais e gastos públicos.

Quais são as categorias de investimento em renda fixa?

Existem diferentes tipos Renda Fixa, mas o funcionamento deles é muito parecido. Todo título é empréstimo de dinheiro com pagamento para o emprestador. O único fator de diferença é quem emite esses títulos: governos, bancos ou outras instituições financeiras, assim como em qual índice esse título será remunerado.

Títulos pré-fixados

Os títulos pré-fixados já possuem uma remuneração fixa. Títulos pré-fixados costumam pagar melhor, mas estão expostos à variação da inflação. Por exemplo, se o seu título paga 9% ao ano e a inflação dispara a 10% ao ano, você ficará com prejuízo.

Títulos pós-fixados

Esses títulos possuem uma remuneração final desconhecida. A remuneração dele é baseada em algum índice (Inflação e Taxa de Juros). Esses índices podem variar conforme a situação econômica do país. Portanto, títulos pós-fixados são recomendados para quem quer investir com segurança a longo prazo.

CDB

O Certificado de Depósito Bancário é um título emitido por bancos para “dar giro” ou capitalizar suas operações diárias, como financiamentos, crédito e empréstimos. O banco capta dinheiro e paga juros mensais baseados no CDI (Certificado Depósito Interbancário), esse CDI anda lado a lado com a taxa básica de juros da economia (Selic).

O risco do CDB é a solvência do banco, títulos que oferece uma remuneração maior são mais arriscados. Por outro lado, bancos mais sólidos oferecem juros menores pelo título por conta do menor risco de empréstimo.

Esse risco de solvência pode ser eliminado se o título tiver o fundo garantidor de crédito (FGC). O FGC garante que pelo menos o valor investido no título será assegurado, nesse caso, ele cobre até R$ 250.000 por CPF e instituição financeira.

LCI / LCA

As LCIs e LCAs são bem parecidas. Ambas são emitidas por bancos, pagam juros baseados na CDI. A diferença é que o LCI (Letra de Crédito Imobiliário) financia operações e empréstimos imobiliários. Já o LCA (Letra de Crédito Agrícola) financia empréstimos para o setor agrícola da economia.

O risco dessa operação também depende da solvência do emissor, o banco. Quanto mais sólido for esse banco, menor será a rentabilidade. LCI/LCA de bancos menores costumam pagar uma rentabilidade melhor. A vantagem desse investimento é que ele é isento de Imposto de Renda.

Tesouro Direto

O Tesouro Direto é um título emitido pelo governo. Ele emite títulos públicos de dívida para pagar suas despesas ou fazer políticas para estimular a economia. O governo paga juros aos emprestadores até o vencimento desses títulos. O investimento mais comum é o Tesouro Selic.

O risco do Tesouro Direto é o governo dar calote. Isso acontece quando o governo não cuida bem da sua política fiscal. Países de maior risco pagam juros maiores. Logo, um título de dívida brasileiro sempre pagará mais do que um título de dívida dos Estados Unidos, por exemplo.

Qual é a rentabilidade?

No curto prazo, não há tanta diferença entre poupança e títulos de renda fixa. No entanto, os juros compostos são efetivos no longo prazo. A diferença entre a rentabilidade de ambos se faz presente com o passar dos anos.

Títulos pós-fixados pagam a inflação do período ou a taxa de juros. A inflação média dos últimos 10 anos foi de 5,85% ao ano. Por outro lado, a média da taxa de juros nos últimos 10 anos foi de 10,34%.

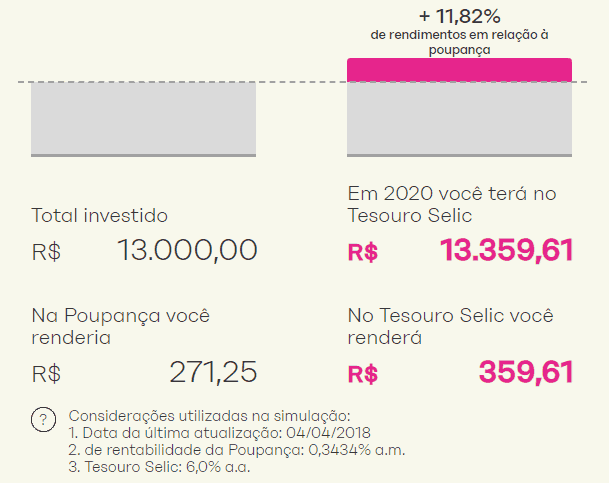

Atualmente, a rentabilidade bruta (sem descontar impostos e taxas) da renda fixa é de 6,0% ao ano para Selic e de 4% ao ano para Inflação.

Segue abaixo uma simulação do Tesouro Selic, que paga 6% ao ano. Se você fizer um investimento inicial de R$ 1.000 e fizer depósitos mensais de R$ 1.000, terá R$ 13.359,61, contra R$ 13.271,25 na poupança, o que é uma diferença de 11,82% em 1 ano.

Como investir?

Para investir no Tesouro Direto é preciso ter uma conta bancária e abrir uma conta em uma corretora de valores, como a XP Investimentos. Os próprios bancos também oferecem esse investimento, assim como outros tipos de investimento, como renda variável, por exemplo.

No entanto, a vantagem de utilizar a corretora de valores é o menor custo. As corretoras fazem a intermediação entre você e os emissores desse título através de uma plataforma na internet. Para investir através de corretoras, você abrir uma conta e fazer um depósito para ter saldo e poder investir.

A dica é saber se a corretora de valores tem conta no mesmo banco que o seu. Isso reduz o custo da transferência bancária para a sua conta.

Existem várias corretoras, cada uma dela atende a um perfil de investidor. São elas: Warren, XP Investimentos, Clear e Rico. Por questões práticas, a corretora mais fácil de investir é na Warren, é possível fazer tudo pelo celular. É possível começar a investir a partir de R$ 50,00.

Quais são os custos?

Os custos de investir são as taxas de corretagem da corretora ou de fundo de investimento. No entanto, algumas corretoras isentam todas as taxas para quem quer investir no Tesouro Direto. Então nos resta a tabela do imposto de renda (menos para quem investe no LCI/LCA).

|

Prazo de Aplicação |

Alíquota do Imposto de Renda sobre os rendimentos |

|

Até 180 dias (6 meses) |

22,5% |

| De 181 a 360 dias (6 meses a 1 ano) |

20% |

| De 361 dias a 720 dias (1 a 2 anos) |

17,5% |

| Acima de 721 dias (2 anos) |

15% |

Se você teve R$ 100 de lucro em uma aplicação de 6 meses, você pagará R$ 22,50 de impostos. A coleta dos impostos já é feita direto na conta da corretora, então você não precisa se preocupar em pagar boletos.

Se o seu investimento for resgatado antes de 1 mês, você precisará pagar IOF, que vai reincidir no imposto de Renda.

Para quem é indicado?

Os títulos de Renda Fixa são indicados para pessoas conservadoras, que estão começando a investir e que têm medo de perder dinheiro. A Renda Fixa é uma forma segura de investir a longo prazo e acumular patrimônio. Quem está com pressa de ganhar dinheiro e assumir mais riscos, é indicado olhar para Renda Variável.

Qual é o prazo de aplicação?

Se o título for de liquidez diária, significa que ele pode ser resgatado em qualquer dia comercial. Por outro lado, há títulos nos quais o prazo mínimo de permanência é maior. O Tesouro Direto oferece títulos até 2049, por exemplo. Mas o prazo costuma variar entre os tipos de títulos. Ele pode ir de 1 dia útil, 1 ano a até 35 anos, por exemplo.

Conclusão

Se você guarda dinheiro na poupança, provavelmente estará deixando de ganhar. A Renda Fixa é uma forma segura de investir, tão segura quanto a poupança e que remunera melhor. É só questão de tomar uma atitude e saber investir com consciência.

Você gostou desse conteúdo? Quer continuar recebendo mais conteúdos como esse? Inscreva-se em nossa Newsletter.