Antes de tudo, investir é saber gerenciar riscos. Todos nós investimentos com o objetivo de multiplicar o dinheiro com o passar do tempo, mas antes disso, o importante é entender quais são os riscos e os retornos do investimento. Ou seja: quanto se pode ganhar e quanto se pode perder. O Índice de Sharpe é uma excelente ferramenta para isso.

Analisar o investimento e tomar a decisão correta é só uma parte do processo de investir. A parte mais difícil é fazer uma boa alocação de riscos que seja compatível com seu perfil de investidor. Com a análise do risco-retorno, é possível saber se aquele investimento é de fato eficiente.

Imagine a seguinte situação: existe um investimento no qual você pode perder R$ 50 e ganhar R$ 25. Partindo dessa relação, essa opção seria a melhor? Você investiria nesse ativo? Eu particularmente não. A relação risco-retorno é de 2 para 1: você pode perder o dobro do que vai ganhar.

Para fazer uma boa diversificação de carteira devemos buscar ativos que tenham uma baixa relação risco-retorno e que também tenham uma baixa correlação entre si. Ou seja, aqueles em que podemos ganhar muito e que não estão relacionados (se o preço de um subir, o outro deverá se manter o mesmo ou cair).

Leia também:

Problemas de uma carteira ineficiente

Uma carteira ineficiente tende a se tornar perdedora com o passar do tempo, pois existem dois fatores que todo investidor deve evitar: ativos altamente correlacionados entre si e alta relação risco-retorno. Quando esta carteira ganha, é pouco, e quando os ativos perdem, sofrem um duro golpe.

Um exemplo disso pode ser visto em investidores de bolsa que optaram apenas por ações bluechips ou do mesmo setor, sem diversificar em outros ativos e empresas de outros setores, buscando ativos que apresentam a melhor relação risco-retorno. Quando a bolsa desvalorizou com o Coronavírus, a carteira deste investidor sofreu mais do que a média.

Por isso, é importante ter um ativo que se beneficie dessas situações, tais como títulos de renda fixa com alta liquidez, dólar e um pouco de Ouro. Com estes ativos, o investidor teria melhorado a performance de sua carteira e, talvez, teria evitado também um prejuízo, uma vez que dólar e Ouro tiveram grande valorização nos últimos meses.

Mas para chegar em uma carteira eficiente é preciso analisar os seguintes fatores: volatilidade (oscilação de preço diária dos ativos), retorno dos ativos e o quanto o investidor receberia se colocasse seu dinheiro na aplicação de menor risco. Com isso e umas pitadas de matemática, chegamos no índice de Sharpe.

O índice de Sharpe

Este indicador foi criado nos anos 60 pelo economista William Sharpe, e é utilizado para comparar investimentos e fundos: qual deles é o mais eficiente? Este índice ajuda a descobrir quais aplicações têm o ponto de equilíbrio entre risco e retorno, isto é, a aplicação ótima.

Para William, olhar apenas o retorno do investimento não basta, pois isso traz uma informação pela metade: é preciso saber o tamanho do risco que o investidor se expôs e também o quanto ele ganharia em uma aplicação livre de risco. Por exemplo: um título de renda fixa que rende 7% a.a e uma ação que subiu 12%.

Em qual destes você investiria? A olho nu, a ação parece ser a melhor opção. Mas quando olhamos pela ótica de Sharpe, o título de renda fixa parece uma aplicação bem melhor, pois uma ação pode apresentar mais volatilidade do que uma renda fixa.

Leia também: O que é volatilidade?

Com isso, o Índice de Sharpe analisa o retorno de uma aplicação, descontando o resultado que um investidor teria se tivesse investido em uma opção menos arriscada. No Brasil, podemos utilizar o CDI como referência.

Como este índice é calculado?

Volatilidade, retorno potencial e a taxa do investimento de menor risco. Com isso, chegamos ao índice de Sharpe. A fórmula é muito simples e não exige um conhecimento avançado de cálculo. A lógica também é fácil de entender: para saber a eficiência do investimento, descontamos o seu rendimento da taxa livre de risco (CDI) e dividimos pela volatilidade dele.

Com isso, chegamos ao Índice de Sharpe:

Índice de Sharpe = (Retorno – Taxa Livre de Risco) / Volatilidade

O maior problema da aplicação desta fórmula está na dificuldade de tratar os dados e adequá-los para o cálculo. Por isso, o investidor iniciante sem conhecimento de ferramentas como Excel, Python e R terá dificuldades para fazer esse cálculo. Então, o recomendado é procurar pelo índice já calculado.

Quanto mais perto (ou maior que) o índice de Sharpe estiver de 1,0, melhor será o investimento, pois o seu retorno é muito maior do que a taxa livre de risco e que a volatilidade. Por outro lado, quanto mais próximo (ou menor que) de 0, pior será o investimento, devendo este ser evitado.

Com isso, os investidores mais experientes e os principais fundos estão sempre buscando ativos com um Sharpe maior, pois isso aumenta a eficiência de uma carteira. Pois olhar investimentos só pela rentabilidade é um erro que muitos investidores iniciantes cometem quando começam a investir.

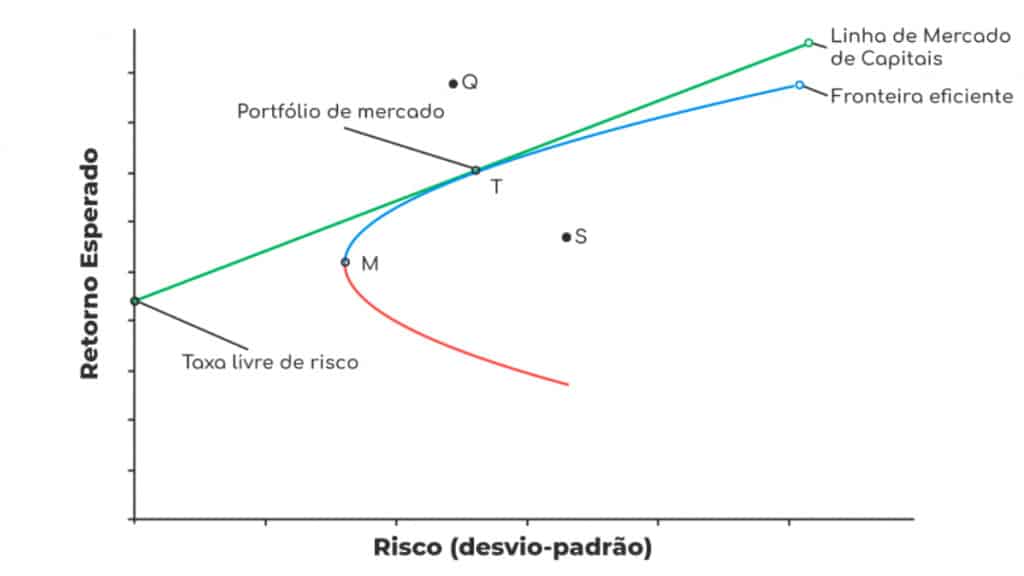

Teoria Moderna do Portfólio

O índice de Sharpe é muito utilizado para alocação e diversificação de carteiras. O índice funciona muito bem quando complementado com a Teoria Moderna do Portfólio, criada por Henry Markowitz. Através desta teoria, chegamos à fronteira eficiente dos investimentos analisando o risco e o retorno.

Utilizando dados históricos dos ativos, é possível utilizar Markowtiz para criar a carteira teórica mais eficiente do mercado. No entanto, se o cálculo do índice de Sharpe pode ser complicado, o cálculo de Markowitz é mais difícil ainda, sendo muito mais utilizado por fundos e investidores profissionais.

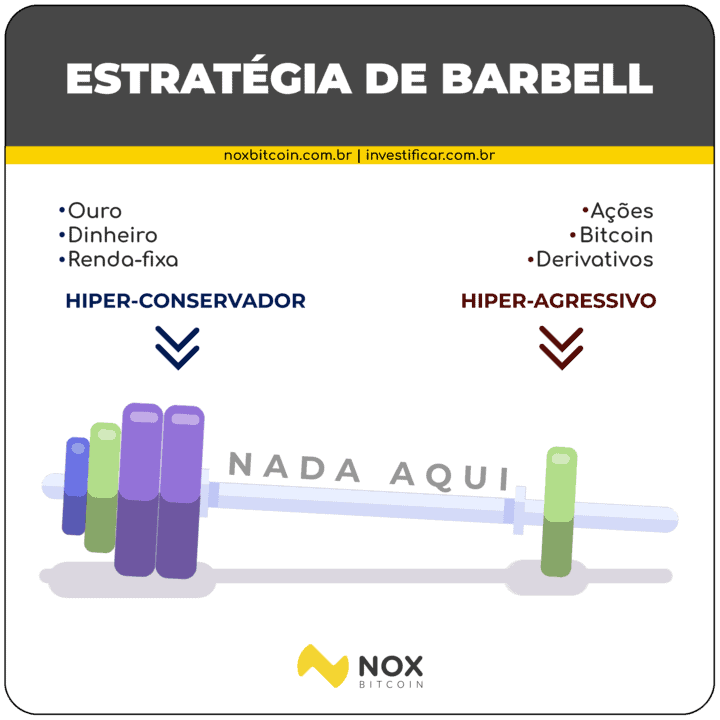

Estratégia de Barbell

Esta estratégia é mais fácil de ser aplicada ao investidor que está começando, embora não utilize declaradamente Sharpe.

Mas na prática a ideia é a mesma: investir até 10% da carteira nos ativos que são mais arriscados, mas que possuem uma relação risco-retorno excelente, onde o investidor perde pouco e ganha muito. Os outros 90% ficam em investimentos de baixíssimo risco.

Taleb, quem idealizou esta estratégia, defende a tese de que investimentos de médio risco são ruins, porque o potencial de perda é muito maior. Por isso, o investidor deve manter segura a maior parte de sua carteira e investir naqueles que são mais arriscados. Se perder, será pouco e ele sobreviverá. Se ganhar, ganhará muito mais do que estando no médio risco.

O mais importante de tudo é evitar copiar a carteira de outras pessoas. Só você que deve saber qual o melhor investimento. Antes de tudo, investir também é um processo de autoconhecimento. Pois, quando nossa pele está em jogo que realmente conseguimos nos conhecer.