Dentre os mais diversos tipos de investidores de renda variável, temos uma parcela que tem preferência pela compra de ações. Mas ainda considerando a classe de acionistas, vemos que grande parte deles se preocupa bastante com o recebimento de dividendos ou até mesmo de Juros Sobre Capital Próprio (JSCP), que são duas formas diferentes de conseguir ganhar dinheiro com proventos.

O pagamento de proventos, como dividendos ou JSCP, é algo bastante comentado no mercado de ações, que por sua vez, acaba sendo um atrativo bastante interessante em relação a escolha dos ativos que se vai investir na bolsa de valores.

Os dividendos acabam sendo bastante atrativos para muitos investidores, por conta da possibilidade de gerar uma renda extra durante alguns meses, ao passo que a própria ação em si, pode gerar uma valorização atrativa, lucrando ainda mais com certas empresas.

Vale ressaltar, porém, que algumas pessoas acreditam que as empresas que não pagam dividendos são investimentos ruins. É muito importante tomar cuidado com isso, já que estamos tratando de coisas diferentes, que são valorização dos ativos que se está investindo e o pagamento de dividendos ou até mesmo de Juros Sobre Capital Próprio (JSCP).

Veja também: Setor elétrico: Ações defensivas a crises, lucratividade e bons dividendos

Por que muitas empresas não pagam dividendos?

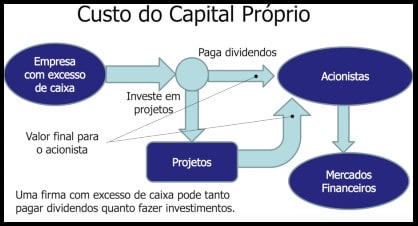

Se você está investindo em uma empresa que ainda está voltada com maior foco ao seu crescimento, é até mais interessante a princípio que ela não pague dividendos a você, já que assim ela pode ter ainda maior volume de caixa para investir em si mesma os seus lucros, buscando alavancar de forma sólida sua própria valorização de mercado e uma entrega de resultados mais efetivos.

Sendo assim, as boas pagadoras de dividendos são, em sua maioria, empresas estáveis que acabam distribuindo dividendos por conta de não conseguir reinvestir todo seu lucro no mesmo Retorno Sobre Investimento (ROI) que ela gera para si mesma.

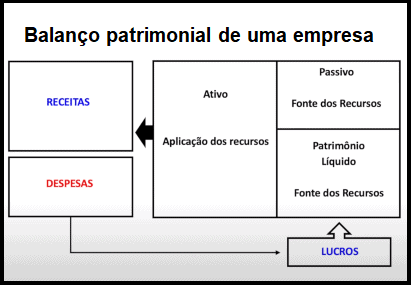

Através da ideia de balanço patrimonial, fica mais simples entender por que investir em empresas que não pagam dividendos também pode ser um bom negócio. Essas empresas se financiam com recursos próprios (investidores e acionistas) e de recursos fornecidos por terceiros (como empréstimos e financiamentos).

Com esses recursos de terceiros, que podemos chamar de passivos, a empresa acaba investindo nos ativos, e gerando receita. A partir de um balanço patrimonial positivo, ou seja, a geração de lucro, este será distribuído aos acionistas ou então reinvestido em novos projetos.

As empresas, ao fazer o reinvestimento em novos projetos através dos seus lucros, conseguem alavancar esses ganhos mais adiante, o que será favorável a valorização do preço de suas ações a longo prazo, caso houver consistência de resultados.

Por vezes, a valorização das ações acabam compensando o pagamento de qualquer dividendo distribuído pela empresa, desse modo, investir em empresas que não pagam dividendos pode ser sim bastante lucrativo aos seus investidores.

Por que o pagamento de dividendos é importante para o investidor?

A ideia e o conceito dos dividendos faz muito sentido no que tange aos assuntos de investimentos em empresas. Se você fosse sócio de uma loja ou de um negócio próprio qualquer, obviamente que você estaria investindo seu dinheiro nele para ter direito de parte dos seus ganhos.

Embora muitas pessoas acabam tendo uma certa dificuldade de comparar essas coisas, o fato é que os dividendos ou até mesmo os Juros Sobre Capital Próprio, que são pagos por essas grandes empresas da bolsa valores, seguem essa mesma lógica descrita anteriormente.

Veja também: As empresas melhores pagadoras de dividendos 2020

Muitas pessoas acabam vendo a compra de ações como uma oportunidade de ganhar dinheiro, mas nem todos enxergam o investimento em ativos de renda variável na bolsa como se fossem sócios dessas companhias.

Isso acontece por conta do caráter especulativo dos preços que tomou conta do mercado de ações, no qual muitas pessoas investem e compram sem nem sequer entender os projetos da empresa, sua estrutura de governança ou suas projeções futuras.

Vale ressaltar que não há nenhum problema em se fazer isso, afinal, existem diferentes formas de enxergar o mercado de ações. A intenção aqui é justamente tentar separar essas duas visões, geralmente associadas a investidores e especuladores como formas distintas de atuação na renda variável.

No final das contas, o pagamento de proventos, seja através de dividendos ou então de Juros Sobre Capital Próprio (JSCP), é uma forma importante de devolver aos investidores parte dos lucros que estes auxiliaram aquela empresa a alcançar, que acreditaram no projeto e no potencial de lucratividade da mesma.

Como determinar os valores recebidos em dividendos ou dos Juros Sobre Capital Próprio (JSCP)?

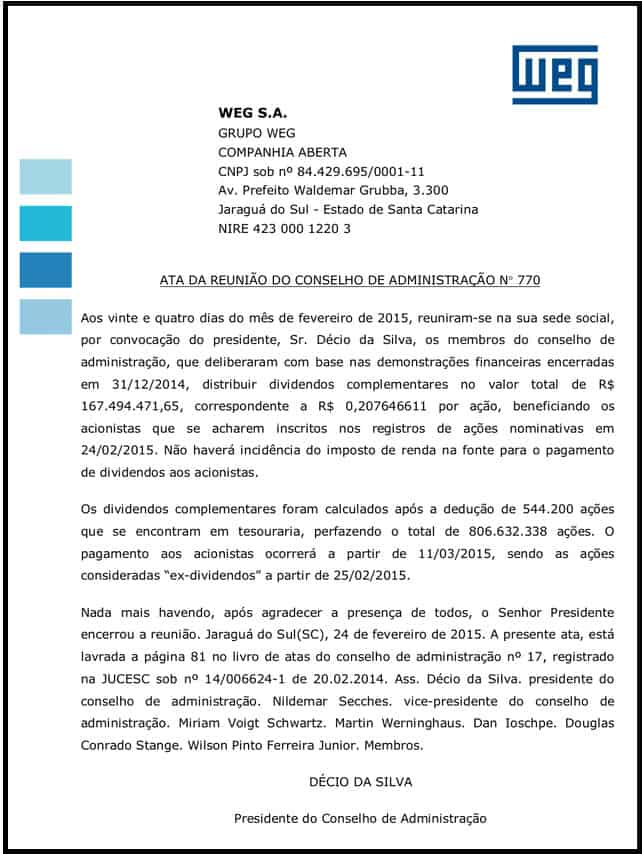

Primeiramente os acionistas daquela empresa se reúnem para votações e informar a respeito das novas informações da companhia. A partir disso, ocorre a aprovação de uma ata, onde são especificados os valores referente a distribuição desses dividendos.

Esta ata pode ser consultada na parte voltada à relação da empresa com o investidor, que fica exposta no site desta companhia. Lá são colocadas informações relevantes aos acionistas, como o valor pago por ação, a data limite para que tenha direito a receber esses dividendos, e uma data que você terá o dinheiro desses dividendos em sua conta.

Após a determinação feita pela empresa em relação ao valor que será distribuído aos acionistas, você precisa estar comprado naquela ação até o dia que chamamos de “data-com”, que seria o período que você precisa estar sendo acionista daquela companhia para ter acesso a esses dividendos.

Temos também a data “ex”, que é como chamamos o dia após a “data-com”, no qual se refere a data que você não tem direito a receber seus dividendos das ações compradas a partir daquele dia. Para receber os dividendos é preciso romper o dia da “data-com” comprado nesses papéis de ações. Veja um exemplo de uma ata do tipo na empresa WEG S. A.:

Vale lembrar que o valor recebido em dividendos ou Juros Sobre Capital Próprio (JSCP), serão proporcionais a quantidade de ações que você possui dessa empresa. Sendo assim, se uma companhia vai pagar R$0,20 por ação e você tem 200 ações dela, o provento recebido será de R$40,00. Se você tem 10000 ações dessa empresa, você receberá R$2000,00.

Dividendos ou Juros sobre Capital Próprio (JSCP): Qual o melhor provento?

Agora que você entendeu diversos pontos que tanto os dividendos comuns como os Juros Sobre Capital Próprio (JSCP) apresentam e como eles funcionam de forma geral, é importante compreender suas diferenças.

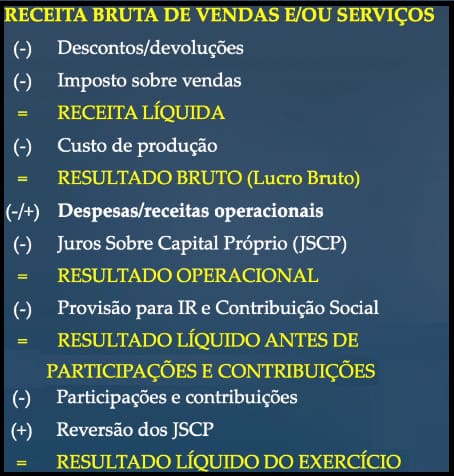

Os dividendos são uma parcela, em percentual, do lucro líquido da empresa distribuído aos acionistas, de modo que é definido após descontar os passivos e os impostos que a empresa precisa pagar. Essa porcentagem será definida a partir do uso do estatuto que essa empresa possui. Os Juros Sobre Capital Próprio (JSCP) é uma taxa aplicada sobre o patrimônio líquido daquela empresa.

Veja também: Dois tipos de carteira de dividendos para 2021

A taxa utilizada para determinar o Juros Sobre Capital Próprio (JSCP), é muito específica para estabelecer esse tipo de provento. A taxa utilizada até janeiro de 2018 era a Taxa de Juros de Longo Prazo (TJLP), mas após isso foi criada outra, que é a Taxa de Longo Prazo (TLP).

A diferença entre essas duas taxas é bem simples. A TJLP era definida de forma trimestral pelo Conselho Monetário Nacional (CMN), enquanto a TLP é definida todo mês e é divulgada pelo Banco Central (BC). A partir da TLP, é considerada a meta da inflação junto ao prêmio de risco em sua definição mensal, o que não era visto na TJLP.

O Juros Sobre Capital Próprio (JSCP) de uma empresa é descontado no lucro bruto quando se faz a Demonstração do Resultado do Exercício (DRE). Desse modo, quando se calcula o imposto de renda da empresa, o valor do JSCP acaba não sendo considerado. Isso pode ser visto no DRE a seguir:

Por conta da não tributação desse JSCP sobre a empresa, os acionistas que receberem esse provento terão que pagar seu imposto de renda sobre esse valor, enquanto nos dividendos isso não ocorre.

Está aí a principal diferença entre o JSCP e os dividendos, uma vez que os dividendos são uma parte do lucro líquido que já foi tributado, enquanto o Juros Sobre Capital Próprio é uma taxa sobre o patrimônio líquido antes de ser feita a tributação.

O imposto sobre JSCP pode então ser pago num valor ainda maior para seus investidores, uma vez que a empresa paga menos impostos utilizando esse recurso do que se fosse apenas usando o pagamento de dividendos comuns.

O porém aqui é que as alíquotas pagas de imposto pelo acionista é inferior ao que é pago pela empresa, desse modo, o Juros Sobre Capital Próprio seria mais vantajoso para ambos os lados. Tanto a empresa gasta menos com impostos distribuindo também o JSCP e aumentando mais esse valor ao investidor, como o próprio acionista vai acabar recebendo mais no cálculo final e pagando menos imposto do que a empresa.

As empresas da bolsa de valores só não pagam todos os proventos em Juros Sobre Capital Próprio (JSCP), porque a lei brasileira não permite que essa vantagem paga aos acionistas seja maior do que valor equivalente a Taxa de Longo Prazo, sendo assim, os demais valores precisam ser colocados nos dividendos para distribuir ainda mais o seu lucro entre os investidores.

Conclusão

Os dividendos tornaram-se um importante mecanismo de redistribuir o lucro das empresas aos seus acionistas, que por sua vez, podem reinvestir esse valor na própria empresa, gerando um efeito “bola de neve” nos demais recebimentos futuros.

É muito importante ficar atento a todos os pontos quando for considerar o pagamento de dividendos, através de cálculos que possam aliar o recebimento desses proventos juntamente com a capacidade da empresa de gerar lucro com seus projetos, de modo que a soma da valorização das ações junto com esses dividendos possa ser realmente compensatória.

As formas de distribuir esses lucros podem ser diferenciadas entre dividendos e Juros Sobre Capital Próprio (JSCP), embora muitos investidores não sabiam até então as diferenças entre eles e qual o melhor provento para receber como acionista. No final das contas, este artigo ilustra melhor essas distinções e faz você ter um olhar mais atento quando for escolher seus ativos novamente, conhecimento todas essas particularidades.

Veja também: Para onde vai o dinheiro do acordo bilionário entre Vale e o Governo de MG? Saiba agora.